Пять лет назад, когда только создавался Фонд развития интернет-инициатив (ФРИИ), я написал широко известный в узких кругах пост с прогнозом перспектив этого путинского венчурного фонда. Вот таким был мой прогноз:

... если все это будет реализовано, [...] это будет [...] страшным ударом по отрасли как таковой. Те венчурные фонды, которые сейчас работают в этой очень молодой отрасли, столкнулся с нерыночной конкуренцией со стороны государственного гиганта (который при таких размерах автоматически окажется самым большим фондом в России), который в своей деятельности не руководствуется целями достижения прибыли. Стартапы будут брать легкие государственные деньги, которые будут раздаваться практически не глядя, [...] не получая с этими деньгами никакого опыта, менторства, необходимой опеки, проедать деньги и умирать. Профессиональным фондам, чтобы конкурировать с халявной раздачей, придется платить больше денег за меньшие доли (чтобы их предложение все же было привлекательным), что резко подорвет конкурентоспособность этих проектов на более поздних стадиях, поскольку крайне сложно будет привлекать в них дальнейшее финансирование по искусственно задранным оценкам. В итоге, существующие сейчас (и только встающие на ноги) отечественные фонды просто уйдут на другие рынки, и будут инвестировать в европейские и американские проекты [...]. И когда 6 миллиардов закончатся, [...] вместо венчурной экосистемы в России останется выжженная земля - ни фондов, ни проектов.

Вчера попалась на глаза статья с анализом итогов работы ФРИИ, по данным самого фонда: «Созданный по инициативе президента Фонд развития интернет-инициатив (ФРИИ) впервые раскрыл результаты своей пятилетней работы». Прекрасная возможность «сравнить план с фактом» и посмотреть, прав ли я был в своем прогнозе.

Забегая вперед: увы, был полностью прав. Ну, как мне кажется. Вам судить:

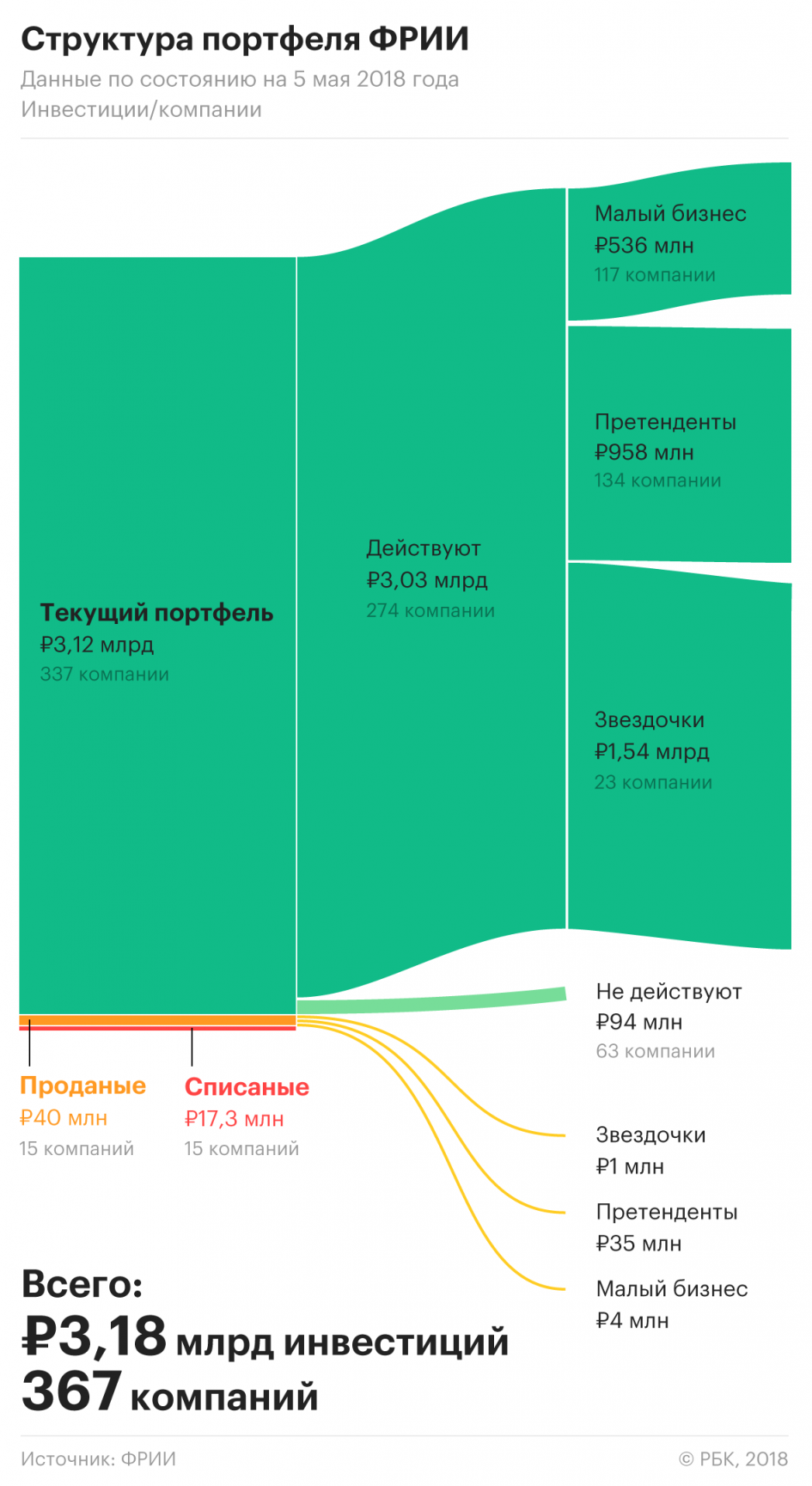

1. Никаких 400 инвестиций за три года, конечно, как я и писал, не получилось. Получилось 367 инвестиций за пять лет, то есть темп был в два раза медленнее плана. И это самая хорошая новость. Как мы увидим ниже, даже при таком количестве инвестиций (а более 70 сделок в год — это нереально быстрый темп) качество портфеля оказалось крайне низким; делали бы вдвое больше сделок в год — было бы еще хуже.

2. С финансовыми результатами деятельности, даже если верить статистике самого ФРИИ, все не очень хорошо. Вложения на 3.2 млрд рублей, оценка портфеля сейчас (по их данным) 4.4 млрд рублей, это 37% роста за пять лет. Банковский депозит дал бы значительно больший прирост за это же время.

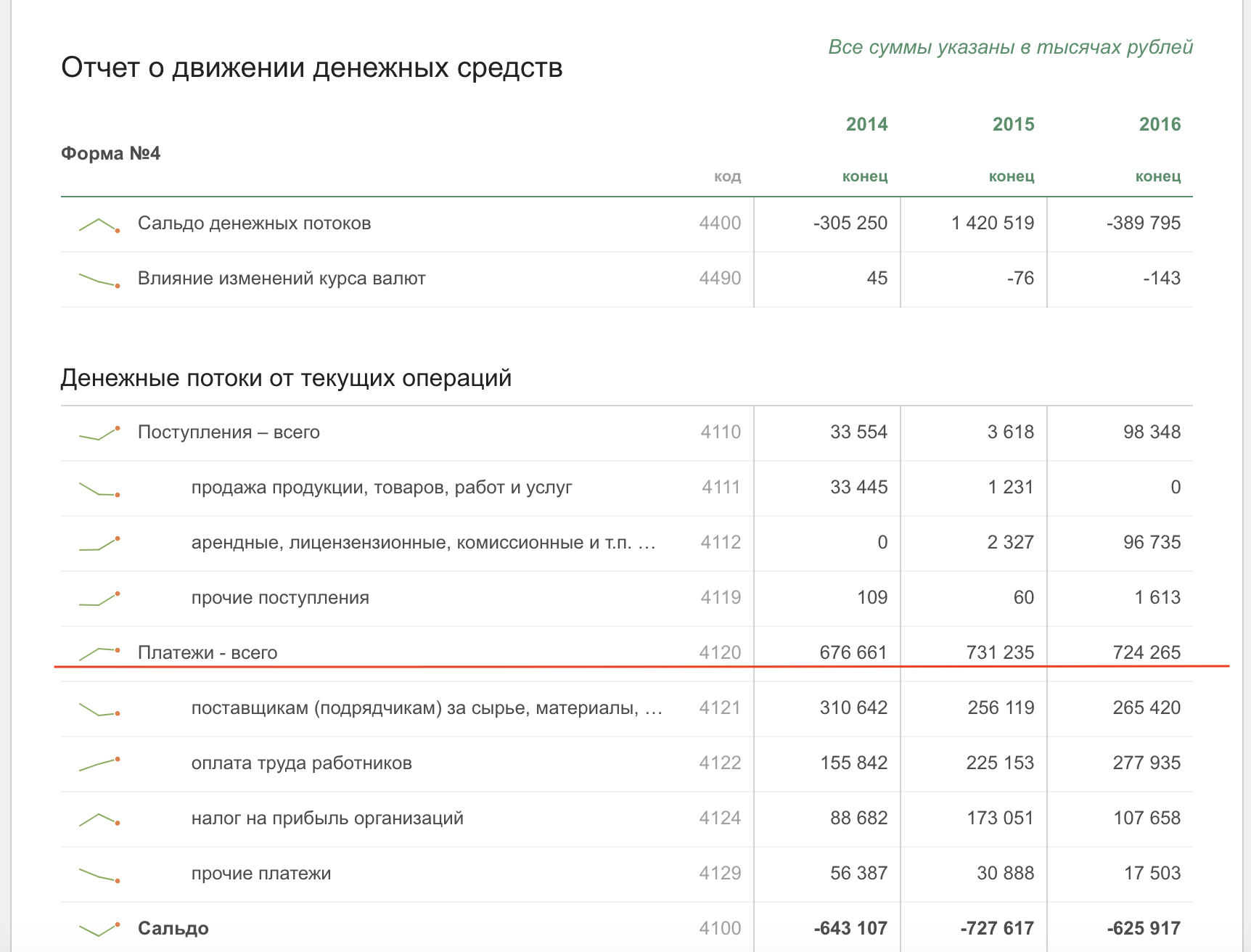

3. Но даже заявленные 37% роста стоимости инвестиций — это большое лукавство. 3.2 млрд рублей — это чистые инвестиции в проекты. Но у ФРИИ помимо инвестиций были и административные расходы, и они были большими. ФРИИ тратит огромные деньги на зарплату, аренду офиса в Москве и представительство в регионах, свои мероприятия и прочее. Там действительно очень большая инфраструктура, но данных о затратах на ее содержание ФРИИ в своем отчете «почему-то» не приводит. Заглянем в «Контур-Фокус» — и увидим, что в 2014-16 годах (данных за 2017 год еще нет) ФРИИ тратил на свое содержание примерно 700 млн рублей в год (только на зарплаты сотрудников в 2016 году ушло 270 млн рублей):

С этим есть две большие проблемы. Во-первых, стандарт венчурной индустрии — это когда фонд ежегодно тратит на собственное содержание 2-3% от средств, переданных ему в управление. В случае с ФРИИ — это было бы 120-180 млн рублей в год (объем фонда — 6 млрд рублей). На самом же деле эффективные менеджеры из ФРИИ тратили в 4-6 раз больше. Во-вторых, это значит, что за 5 лет своего существования фонд потратил, видимо, примерно столько же, сколько проинвестировал — не менее 3 млрд рублей. И это сразу делает финансовые результаты прямо-таки плачевными. Оказывается, 6 млрд рублей, принесенных во ФРИИ анонимными инвесторами (за все пять лет ФРИИ так и не рассказал, откуда там деньги взялись; ну ОК, «из тумбочки») позволили создать портфель... стоимостью на 40% меньше (по данным самого ФРИИ). А сейчас, кстати, деньги у ФРИИ кончились, видимо, полностью, а ведь существующим портфелем надо еще как-то и на что-то управлять.

4. Не меньшее лукавство — стоимость портфеля. Весь отчет ФРИИ — это жонглирование цифрами и KPI, чтобы скрыть плачевное состояние дел. Во-первых, они каким-то образом делят закрывшиеся проекты на «списанные» и «недействующие», что довольно смешно (если портфельная компания не действует — такую инвестицию и положено списывать, в чем смысл показывать её как часть портфеля?). Во-вторых, значительную часть компаний ФРИИ обозначает восхитительным эвфемизмом «малый бизнес»: мол, ну да, не взлетел проект, но мы создали малый бизнес, тоже неплохо. Это вот прямо обман: свои пакеты в тех проектах, которые они называют «малым бизнесом», они оценивают в среднем менее, чем в 5 млн рублей каждый, при начальной средней инвестиции в 9 млн рублей на один проект; это не называется, конечно, «малым бизнесом», поскольку не является бизнесом — это провалившиеся стартапы, которые не списываются, видимо, только по той причине, чтобы не портить отчетность.

5. Еще один обман — в цифрах об экзитах. В целом ФРИИ тут прав — 5 лет не срок, для выходов еще довольно рано, но без маленьких махинаций не обошлось. В своем отчете они пишут «о 15 выходах на 40 млн рублей», самым успешным из которых «был VisionLabs, долю в котором продали в 28 раз дороже, чем купили». Купили за миллион, то есть продали за 28 миллионов. То есть на остальные 14 «выходов» приходится 12 млн рублей. То есть это не выходы, а распродажи оставшихся после закрывшихся стартапов компьютеров, маркерных досок и кофеварок, что-то в таком роде; то, что называется fire sale. Опять же, видимо начальство ставит какие-то KPI по «числу успешных выходов», и ребята как могут подгоняют статистику под ответ, в итоге довольно глупо и нелепо получается.

6. При всем при этом, ФРИИ есть чем гордиться. Для фонда, которому всего пять лет, один безусловно успешный выход (пусть и один-единственный), и 23 проекта-«звездочки» (по их классификации), которые, видимо, успешно летят (эти проекты они оценивают суммарно в 1.5 млрд рублей) — это серьезное достижение! Которое было бы куда серьезнее, если бы фонд не пылесосил с рынка все, что плохо лежит и не инвестировал бы во весь мусор подряд, не тратил бы по 700 млн в год на свое содержание и так далее. Если бы эти же 24 успешных проекта были бы 24-мя из 100 (а не из 370), вся картинка выглядела бы вполне прилично с точки зрения успешности инвестиционной деятельности.

7. Но, может быть, эти огромные затраты (не менее 6 млрд рублей потраченных ради создания портфеля, реальная оценка, которого, видимо, находится где-то в районе 2.5 млрд рублей (в проектах-«звездочках» и «претендентах»)) оправдываются тем, что за эти деньги была создана инфраструктура, которая двинула рынок вперед? Мощная экосистема ИТ-инноваций в России? Увы, дело обстоит в точности наоборот. Что, собственно, и доказывает отчет ФРИИ за пять лет.

8. ФРИИ — гигантский пылесос, вобравший в себя все кадры с рынка и все стартапы. Самая грустная цифра: на долю ФРИИ приходится почти половина всех венчурных сделок в России (еще более грустно, что они этим, видимо, реально гордятся!). С рынка ушли почти все бизнес-ангелы, почти все небольшие фонды — в точном соответствии с моим прогнозом пятилетней давности. Экосистема разрушена. Большинство внятных специалистов, кстати, тоже ушло во ФРИИ — там, на самом деле, очень толковая и профессиональная команда занимается образовательными программами и менторингом стартапов; неудивительно — если коммерческий венчурный фонд может себе позволить тратить на текущую деятельность 2-3% средств в управлении, то ФРИИ, как мы видели, тратит 10-12%; конечно они будут конкурентоспособны и на рынке труда! Парадокс: при всей моей нелюбви к ФРИИ, когда ко мне приходит внятный российский стартап и спрашивает, где искать инвестиции — я советую обращаться именно туда. А куда ж еще? Больше-то и некуда!

То есть то, что они считают своим главным достижением, и является, конечно, главной проблемой. В их финансовом результате нет ничего выдающегося (ну, точнее скажем, он провальный). Провалы, конечно, бывают и у частных венчурных фондов, и бывают очень даже часто. Это нормально. Но вот если представить себе мир, в котором ФРИИ бы не было — это был бы развивающийся рынок, на котором десятки частных фондов и бизнес-ангелов с разной специализацией бились бы за эти самые 20 стартапов-«звездочек»; каждый нашел бы самого подходящего (по профилю, опыту, индустрии, связям) инвестора, а каждый инвестор нашел бы самые подходящие проекты; цвели бы все цветы и развивалась бы экосистема. Ну а в 270 из 370 проектов, которые ценой неимоверных усилий ФРИИ где-то нашел никто бы ничего не проинвестировал, потому что и не надо было в них ни копейки инвестировать.

Но нет: пришло государство, всех с рынка прогнало, все ростки самодеятельности затоптало, кучу денег неэффективно потратило и теперь рассказывает нам, что так и хорошо. Венчурного рынка правда в России больше нет, ну да ладно.